TLDR :

- Truflation indique une inflation américaine proche de 0,68 % tandis que la Réserve fédérale maintient une position politique restrictive

- Les impayés de cartes de crédit et les défauts de paiement sur les prêts automobiles augmentent, signalant des niveaux de stress économique de fin de cycle

- Le marché du travail s'affaiblit plus rapidement que la Fed ne le reconnaît, avec une augmentation des licenciements et un ralentissement des embauches dans tous les secteurs

- Le décalage de la politique monétaire signifie que des dommages économiques peuvent survenir avant que la Fed ne réagisse à une faiblesse confirmée dans les données

La Fed est-elle déjà trop tard pour les baisses de taux ? Cette question domine les discussions de marché alors que les indicateurs économiques divergent de plus en plus du message officiel de la banque centrale.

Les données d'inflation en temps réel montrent un refroidissement rapide tandis que le stress du crédit et la faiblesse du marché du travail s'accélèrent dans tous les secteurs. La Réserve fédérale maintient les taux à des niveaux restrictifs malgré des preuves croissantes de décélération économique.

Le calendrier des politiques est devenu critique alors que les analystes débattent pour savoir si des réductions préventives ou des mesures réactives façonneront le prochain cycle.

Le décalage politique crée un dilemme de timing pour les ajustements de taux

La politique monétaire fonctionne avec des délais substantiels entre l'action et l'impact économique. Les changements de taux nécessitent des mois pour influencer pleinement les investissements des entreprises et les habitudes de dépenses des consommateurs.

Au moment où les statistiques officielles confirment la faiblesse, les conditions sous-jacentes peuvent s'être considérablement détériorées. Cet effet de décalage soulève des préoccupations concernant le positionnement actuel de la Fed.

Le suivi de l'inflation en temps réel suggère que les pressions sur les prix se sont considérablement refroidies par rapport aux pics précédents. Selon Bull Theory, "Truflation montre une inflation américaine proche de 0,68 %" tandis que la Fed maintient sa position prudente sur la stabilité des prix.

Cette lecture contredit les déclarations de la banque centrale mettant l'accent sur l'inflation persistante et les préoccupations durables. L'écart entre les mesures alternatives et la rhétorique politique continue de s'élargir.

Bull Theory a souligné cette déconnexion dans un commentaire récent sur le marché, notant que "la Fed continue de répéter que le marché de l'emploi est toujours solide" malgré des signaux contradictoires.

L'analyse a souligné que les licenciements, les défauts de crédit et les faillites augmentent simultanément. Ces développements émergent généralement lorsque la politique restrictive commence à endommager les participants économiques les plus faibles.

Pourtant, les communications officielles continuent de caractériser l'économie comme fondamentalement résiliente.

Les marchés du crédit émettent des signaux d'alerte de fin de cycle dans les segments des consommateurs et des entreprises. Les impayés de cartes de crédit ont augmenté parallèlement aux taux de défaut sur les prêts automobiles.

Les dépôts de faillite d'entreprises s'accélèrent à mesure que les coûts d'emprunt plus élevés pèsent sur les bilans surendettés. Les petites entreprises sont particulièrement vulnérables lorsque les coûts du capital restent élevés pendant de longues périodes.

La détérioration économique dépasse le calendrier de reconnaissance de la Fed

Les conditions du marché du travail montrent un affaiblissement progressif malgré les affirmations de la banque centrale sur la force continue. Les ralentissements des embauches et les annonces accrues de licenciements dressent un tableau différent de ce que suggèrent les déclarations officielles.

Les données sur les tendances salariales indiquent une demande modérée de travailleurs dans tous les secteurs. La situation de l'emploi se dégrade plus rapidement que ne le reconnaît la rhétorique politique.

L'équation du risque est passée des préoccupations inflationnistes aux menaces déflationnistes. Bull Theory a averti que "l'inflation ralentit les dépenses, mais la déflation arrête les dépenses," soulignant le danger d'une réponse politique retardée.

Lorsque les consommateurs s'attendent à une baisse des prix, les décisions d'achat se déplacent vers le report plutôt que vers l'action immédiate. Les entreprises réagissent en réduisant la production et en réduisant les dépenses de main-d'œuvre.

Le stress du crédit sert d'indicateur précoce d'un resserrement politique excessif par rapport à la capacité économique. L'augmentation des impayés dans toutes les catégories de crédit démontre que les ménages et les entreprises ont du mal à faire face aux niveaux de taux actuels.

Ces pressions se propagent généralement des participants les plus faibles aux segments plus larges si les conditions restent restrictives. Les dommages se multiplient à mesure que le stress financier se répercute sur la réduction des dépenses et des investissements.

L'analyste a posé une question critique : "Si l'inflation se refroidit déjà, si le marché du travail s'affaiblit déjà, si le stress du crédit augmente déjà, alors maintenir des taux restrictifs trop longtemps peut amplifier le ralentissement au lieu de le stabiliser."

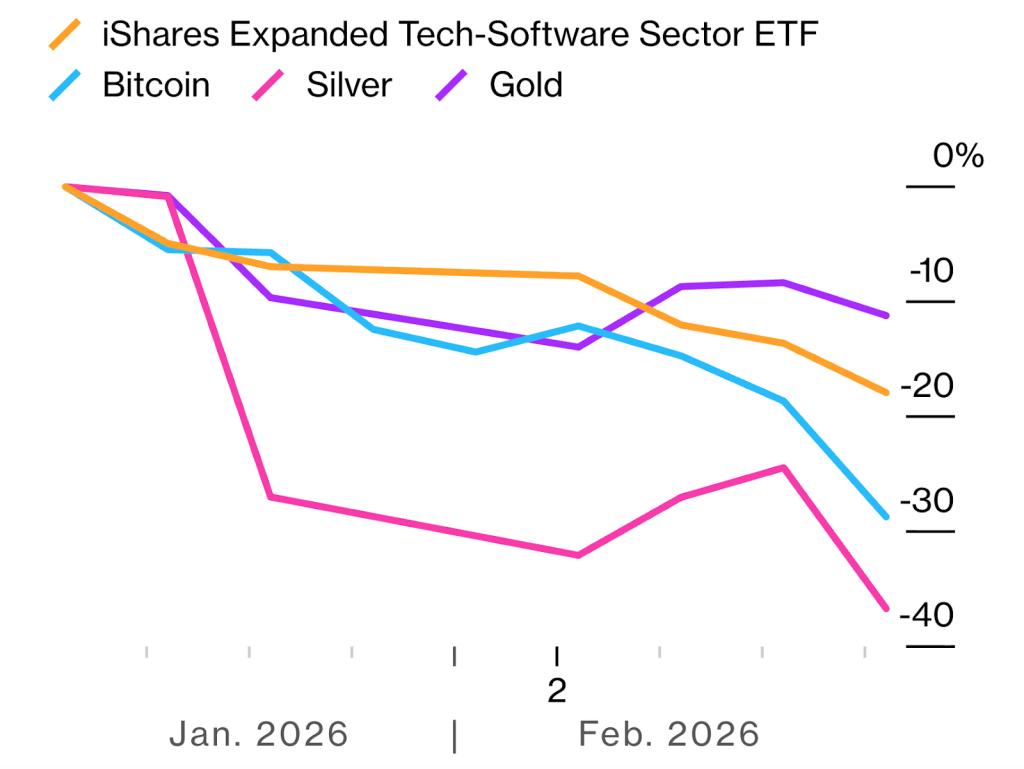

Les marchés ont commencé à intégrer des attentes d'inversion de politique motivées par les craintes de croissance plutôt que par le contrôle de l'inflation. La prochaine phase pourrait dépendre de savoir si les baisses de taux arrivent assez tôt pour stabiliser les conditions ou réagissent simplement à une récession confirmée.

L'article La Fed est-elle déjà trop tard pour les baisses de taux ? Les signes d'avertissement suggèrent un resserrement politique excessif est apparu en premier sur Blockonomi.

Source : https://blockonomi.com/is-the-fed-already-too-late-for-rate-cuts-warning-signs-suggest-policy-overtightening/